Todo lo que debes saber sobre el nuevo sistema de cotización de autónomos que ha entrado en vigor en 2023

El 1 de enero de 2023 ha entrado en vigor del nuevo sistema de cotización de trabajadores autónomos. En esta miniguía te informamos de las principales cuestiones e implicaciones del mismo para ti, si fueras autónomo, para que puedas cumplir con las nuevas obligaciones.

La revista de la Seguridad Social ha publicado una guía con el objetivo de resolver algunas de las principales cuestiones y dudas que puedan plantearse. Nos hacemos eco de esa guía en este articulo.

El nuevo sistema de cotización se desplegará gradualmente. Desde el 1 de enero de 2023 y hasta 2025 se han diseñado unas tablas de cotización transitorias, con 15 tramos (*) de rendimientos netos mensuales, que contienen las bases mínimas y máximas que se aplicarán en 2023, 2024 y 2025 en cada tramo. En total 15 tramos: 12 en la tabla general y 3 en la tabla reducida.

Estos son los tramos y las nuevas bases de cotización que entran en vigor en enero de 2023

Los Presupuestos Generales del Estado establecerán anualmente una tabla general (con 12 tramos) y una tabla reducida (con tres tramos) de bases de cotización divididas en tramos consecutivos de importes de rendimientos netos mensuales. A cada tramo se le asignará una base de cotización mínima y una base de cotización máxima para cada mes, entre las que cada autónomo elegirá la base de cotización.

Para 2023, los tramos de rendimientos netos y bases de cotización serán los siguientes:

La base de cotización y la cuota mensual podrá experimentar variaciones, ya que los autónomos podrán modificar hasta 6 veces al año su base de cotización, en función de la variación de su previsión anual de rendimientos netos.

¿Cómo cambiar las bases de cotización?

Los cambios de bases de cotización se podrán realizar también a través del servicio de cambio de base del portal Import@ss, o a través del Sistema RED.

Los hasta 6 posibles cambios de base de cotización al año (cada dos meses), teniendo en cuenta los efectos de entrada en vigor, se podrán producir en las siguientes fechas:

-1 de marzo, si la solicitud se realiza entre el 1 de enero y el 28 de febrero (29 de febrero en años bisiestos).

-1 de mayo, si la solicitud se formula entre el 1 de marzo y el 30 de abril.

-1 de julio, si la solicitud se realiza entre el 1 de mayo y el 30 de junio.

-1 de septiembre, si la solicitud se realiza entre el 1 de julio y el 31 de agosto.

-1 de noviembre, si la solicitud se hace entre el 1 de septiembre y el 31 de octubre.

-1 de enero del año siguiente, si la solicitud se realiza entre el 1 de noviembre y el 31 de diciembre.

¿Cómo calcular mis rendimientos netos?

Debes tener en cuenta todos los rendimientos netos obtenidos de las distintas actividades que realices como trabajador por cuenta propia, a los que tendrás que sumar el importe de las cuotas abonadas a la Seguridad Social. El cálculo se realizará según lo previsto en la normativa sobre el Impuesto sobre la Renta de las Personas Físicas y con algunas especialidades como, por ejemplo, si eres socio mercantil.

Además, siempre que hayas estado de alta en el régimen especial de trabajadores autónomos (RETA) al menos 90 días, a estos rendimientos netos se aplicará una deducción por gastos genéricos del 7%, porcentaje que en el caso de socios mercantiles se reduce a un 3%.

Si el 1 de enero de 2023 ya figuras de alta como trabajador autónomo, puedes modificar tu base de cotización para ajustarla a tu previsión sobre el promedio mensual de tus rendimientos netos anuales a través del servicio Base de cotización y rendimientos. Ajustando tu base de cotización a los rendimientos evitarás que el resultado de la futura regularización anual de cuotas sea ingresar diferencias de cotización.

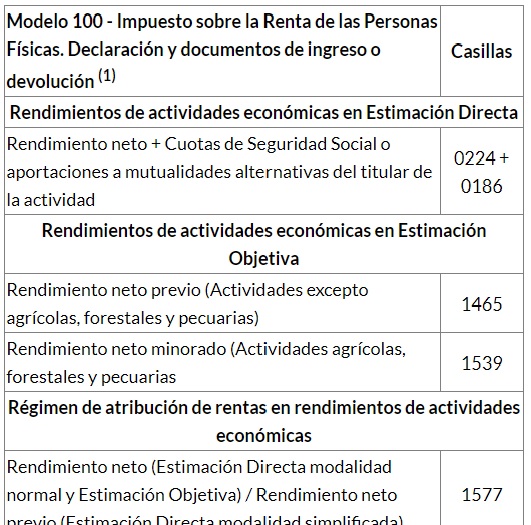

Con carácter meramente informativo, dado que en cada año los rendimientos computables para el cálculo de las cuotas de Seguridad Social dependerán de la norma reguladora sobre el Impuesto sobre la Renta de las Personas Físicas -IRPF-, se incluyen a continuación los rendimientos a considerar según el último modelo 100 de declaración del IRPF:

Para las actividades económicas, empresariales o profesionales ejercidas a título individual por el trabajador autónomo se tomarán como referencia las siguientes casillas como rendimientos computables:

Calculadora de la Seguridad Social de cuotas para autónomos 2023

En este simulador podrás calcular la cuota que te corresponde cotizar en función de los rendimientos netos que estimes para el ejercicio, y de la base de cotización que elijas entre la base mínima y máxima que corresponda a tu tramo de rendimientos netos estimados.

En caso de estar ya de alta como autónomo, ¿cuándo tengo que comunicar mis rendimientos netos?

Si a 1 de enero de 2023 ya estuvieras dado de alta como trabajador autónomo, tendrás que comunicar tus rendimientos antes del 31 de octubre de 2023.

Cuota reducida para los nuevos autónomos durante el primer año

Para aquellos trabajadores autónomos que causen alta inicial a partir de 2023 o que no hubiesen estado en situación de alta en los dos años inmediatamente anteriores, habrá una cuota reducida (que sustituye a la tarifa plana) que se definirá en los Presupuestos Generales del Estado cada año. Entre 2023 y 2025 se ha fijado en 80 euros mensuales durante los primeros 12 meses.

La duración de estas cuotas reducidas será mayor para personas con discapacidad o víctimas de violencia machista o terrorismo. Además, será prorrogable por otros 12 meses adicionales en aquellos casos de trabajadores autónomos cuyos rendimientos netos no superen el SMI.

Fuente: Seguridad Social